每月專欄

2024-02-05

李全順 : 2024-2月全球經濟趨勢追蹤與預測 -【1月非農就業人口數據超乎預期 FED降息又將推遲且通膨恐再起】

1月非農就業人口數據超乎預期 FED降息又將推遲且通膨恐再起

美國2月2日公佈1月非農就業人口增加35.3萬人,高於市場預期的18.5萬人,並且高於所有分析師的預期,12月的就業人數也從此前的21.6萬人上修至33.3萬人。

1月誇張的非農就業數據,不會讓FED理事主席包威爾和財長葉倫感到高興,美國經濟沒軟著陸之虞,不僅3月份降息絕無可能,連5月降息的可能性都不大,甚至有人擔心通膨將再起。

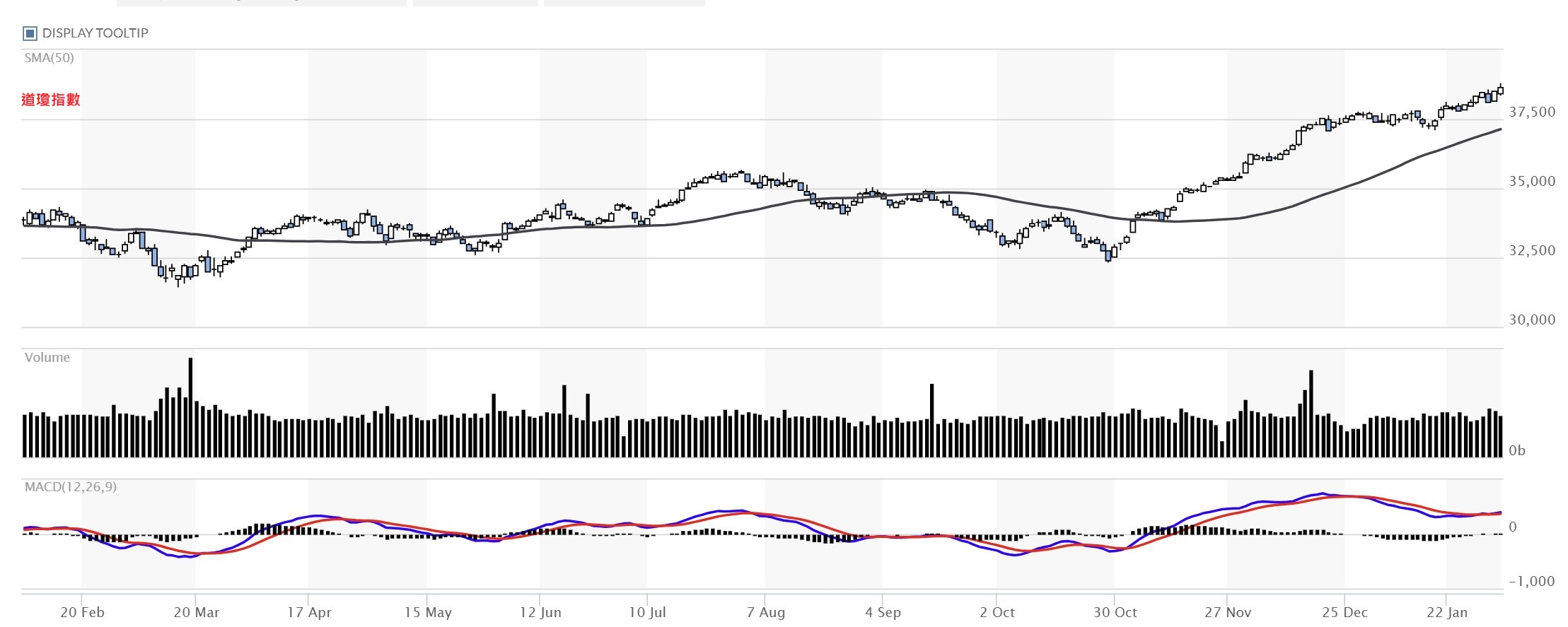

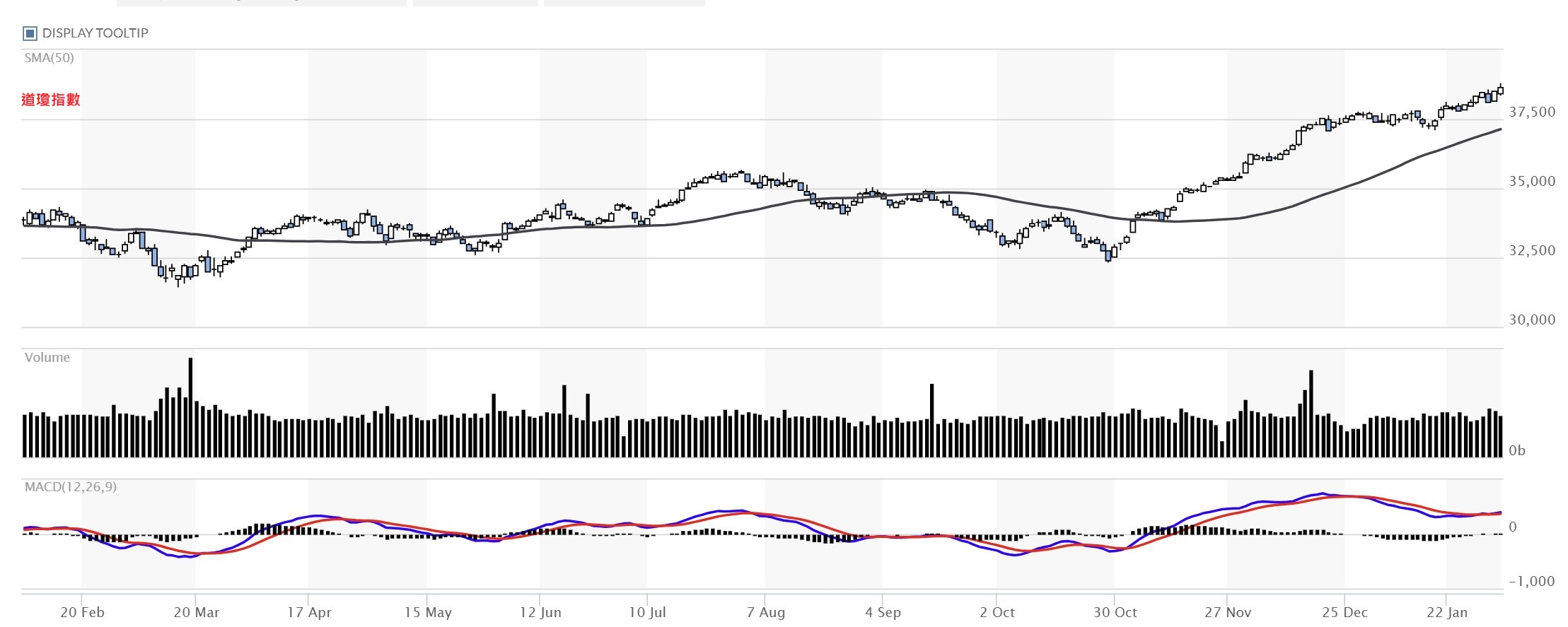

這個大超預期的數據公告後,美國股市波動後再次上漲,道瓊工業指數上漲0.35%,納斯達克指數漲1.74%,美元大漲,美國兩年期國債收益率漲約16個基準點,報4.395%;美國十年期國債收益率漲約10個基準點,報4.006%。現貨黃金跌幅擴大至逾1%,報2032.72美元/盎司。

市場擔心的是通膨,如果說就業擴大說明經濟的內部動力很足,領到薪水的人數更多,那麼從業者薪水的增加,則更加是通膨的基礎,數據顯示,美國1月平均每小時工資增速同比達到4.5%,創2022年3月以來最高,高於預期的4.1%,12月的工資增速由4.1%上修至4.3%,環比增速達到了0.6%,為預期0.3%的兩倍。

工資增速難以放緩,這對FED來說並不是個好消息,意味著通膨或難降溫。如果這種趨勢延續,那麼如美國財政部長葉倫所謂的經濟軟著陸根本就不存在,而且未來為了抑制再次通膨,已經轉向的貨幣政策不得不再次掉頭回來再轉向,那麼情況就很難預料了。

FED從2022年3月份啟動加息,到現在美國的政策利率已經上調了525個基準點,到達了5.25%-5.5%,美國房屋貸款利率超過7%,這樣的高利率之下,出現這樣難以讓人置信的就業數據,只能說1月非農數據屬於打破了經濟週期的邏輯和常識。

FED在2023年12月份的FOMC議息會議上突然意外的開始討論降息問題,可謂驚天大逆轉,1月份的議息會議選擇按兵不動,但是極力排斥3月降息的可能,FED也許已經嗅出了就業市場的異常的味道,但市場也沒人會想像到這樣的數據。

FED的反應很快,數據公告後,FED理事鮑曼表示現在考慮降息還時間太早。如果抗擊高通膨的進展停滯,FED仍然願意升息。金融條件放鬆構成助燃通膨的風險。美國仍然存在通膨上行風險,FED仍然需要保持警惕。非農就業數據表明,勞動力市場再平衡已經陷入停滯。

對於此輪美國通膨的頑固,就業的火爆,市場的普遍觀點是,新冠疫情發生後,美國財政和貨幣政策均出現了史無前例的寬鬆,無上限的貨幣寬鬆使得正在就業的勞動力收入大幅上漲,而退出勞動力市場的群體,在房價上漲和資本市場持續牛市的情況下,出現了財富效應,刺激並支撐了總體需求。同時,由於經濟復甦,勞動力供給不足,企業為了防止再次出現疫情期間找不到勞動力的情況,即使勞動力已經過剩,也要儲備一些勞動力,減少裁員令勞動者就業得到保障。此外,美國金融週期仍處於上升階段,這也對經濟的需求形成了支撐。

這種解釋可能只是表面的,因為他仍然沒有解釋在如此高利率的情況下需求的強勁,筆者認為還是應該從美國經濟的產業發展深處去尋找,例如以人工智慧為主的產業革命可能正在重塑美國經濟發展的內在邏輯,這也許是一個思維的起點。美國通膨再次反復,如果FED再次啟動升息,就可能出現20世紀70年代的情景,結果會是災難性的。

美國企業在1月份的招聘活動展現出了強勁勢頭,薪資增長也表現出更加強勁的態勢,這揭示了美國勞動力市場的韌性和活力,預期未來數月內將為健康的經濟增長提供有力支撐,但同時也可能意味著FED在考慮降息時會更加謹慎。美國1月經過季節性調整後的非農就業人口新增35.3萬,創下了自2023年年初以來的最大單月增長幅度,遠超經濟學家們預期的18萬人的增長;而當月失業率則維持在3.7%的低位,並未如預期般升至3.8%。

美國1月份的工資增速較前一月顯著加快,實際增長率達0.6%,這一數字是市場預測值的兩倍,並創下自2022年3月以來的新高。這樣的薪資增長動態進一步強化了勞動力市場緊俏和通膨壓力持續存在的信號。

美國勞工統計局報告強調,就業增長的主要驅動力來自專業服務、商業服務、醫療保健行業以及零售貿易和社會援助部門。然而,在採礦、採石、石油和天然氣開採等行業中,就業狀況則呈現下滑趨勢。

值得關注的是,近期對11月和12月非農就業數據的修正顯示,這兩個月的實際就業增長情況優於初次公佈的數據。具體來說,11月份的非農新增就業崗位從起初統計的17.3萬人上調至了18.2萬人;而12月份的數據則經歷了顯著上調,從最初報告的21.6萬躍升至經修訂後的33.3萬人,這一修訂揭示出美國勞動力市場在那兩個月內表現出了更強的增長勢頭。

FED理事Michelle Bowman表示如果利率維持在當前水準,通膨有望進一步下降,但他認為對於FED官員來說,現在考慮降息為時過早。

這位FED理事表示在考慮未來政策立場的變化時,仍將保持謹慎立場。FED過早下調政策利率可能導致未來需要進一步升息才能使通膨率在較長期內回到2%。最近有關通膨放緩的報告令人鼓舞,如果物價漲幅可持續地朝著2%目標邁進,那麼逐步降低利率以防止貨幣政策過於限制性可能是適宜之舉。

他認為美國經濟還沒有到那個降息的階段,而且,一些重要的通膨上行風險依然存在,地緣政治因素令產業供應鏈吃緊,而且金融環境的持續寬鬆或將提振需求並導致勞動力市場緊俏,進而推高服務業價格。Michelle Bowman重申,如果通膨放緩的進程停滯,他仍然贊同升息。

美國銀行策略Michael Hartnett表示,現在湧入科技股的趨勢類似於上世紀1999年網路泡沫時,投資者的信念是即使貨幣政策偏緊,經濟仍將表現強勁。美國第四季度美債收益率下降推高了納斯達克指數,但過去四周收益率和納指雙雙上漲。這種情況通常在經濟衰退期才會出現,比如2009年或2000年網路泡沫時。

投資者對於FED是3月還是5月降息沒有太困擾。在通膨率再次上升或失業率回升前,市場將認為FED的決策是利好資產價格的。如果失業增加,會很大改變宏觀環境和市場格局。在降息憧憬、經濟走強以及對人工智慧的樂觀預期推動下,納斯達克100指數去年一年飆升54%。這波漲勢延續到了2024年,投資者仍然看好科技股,Meta和亞馬遜強于預期的業績可能給大盤帶來更多動能。

因為擔心通膨率仍高於FED 2%的目標,FED主席包威爾淡化了市場對3月份降息的預期。Michael Hartnett指出,75%的投資者預計美國經濟將出現軟著陸,20%的人預計不會著陸。雖然軟著陸應該會支持更多股票走高,但1月份標普500指數的漲幅中45%來自科技七巨頭的貢獻。

Michael Hartnett對科技股的觀點與摩根大通策略師本周早些時候的警告相似,後者也認為美國股市的情況越來越類似於2000年網網泡沫時期。

為了權衡經濟失速和通膨重生的風險,FED在2024年首次降息時點的選擇上可能會更為謹慎。由於目前美債實際收益率已達歷史高位,可以有效發揮限制經濟的效果,且通膨整體回落進程相對順暢,因此為了兼顧經濟,2024年進一步升息的機率相對不大,對降息的討論目前已步入台前。

FED或將謹慎選擇降息時點,一方面,2024年美國經濟韌性或將消退且存在一些可能導致衰退的風險點,這意味著FED或難長期維持高利率,過晚降息將可能出現過度緊縮風險;另一方面,當前美國庫存週期見底存在一定補庫存需求,若是FED貿然地過早降息將可能導致居民消費需求不能被有效遏制,低庫存高需求將可能導致通膨死灰復燃,這也解釋了為什麼FED一再強調要根據最新的數據逐次會議做出決策。為權衡經濟與通膨,FED首次降息出現在2024年年中的機率較大,但如果美國經濟明顯走弱或是風險點爆發導致美國經濟提前失速,也不能完全排除FED提前在第一季度開啟降息的可能性。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)

美國2月2日公佈1月非農就業人口增加35.3萬人,高於市場預期的18.5萬人,並且高於所有分析師的預期,12月的就業人數也從此前的21.6萬人上修至33.3萬人。

1月誇張的非農就業數據,不會讓FED理事主席包威爾和財長葉倫感到高興,美國經濟沒軟著陸之虞,不僅3月份降息絕無可能,連5月降息的可能性都不大,甚至有人擔心通膨將再起。

這個大超預期的數據公告後,美國股市波動後再次上漲,道瓊工業指數上漲0.35%,納斯達克指數漲1.74%,美元大漲,美國兩年期國債收益率漲約16個基準點,報4.395%;美國十年期國債收益率漲約10個基準點,報4.006%。現貨黃金跌幅擴大至逾1%,報2032.72美元/盎司。

市場擔心的是通膨,如果說就業擴大說明經濟的內部動力很足,領到薪水的人數更多,那麼從業者薪水的增加,則更加是通膨的基礎,數據顯示,美國1月平均每小時工資增速同比達到4.5%,創2022年3月以來最高,高於預期的4.1%,12月的工資增速由4.1%上修至4.3%,環比增速達到了0.6%,為預期0.3%的兩倍。

工資增速難以放緩,這對FED來說並不是個好消息,意味著通膨或難降溫。如果這種趨勢延續,那麼如美國財政部長葉倫所謂的經濟軟著陸根本就不存在,而且未來為了抑制再次通膨,已經轉向的貨幣政策不得不再次掉頭回來再轉向,那麼情況就很難預料了。

FED從2022年3月份啟動加息,到現在美國的政策利率已經上調了525個基準點,到達了5.25%-5.5%,美國房屋貸款利率超過7%,這樣的高利率之下,出現這樣難以讓人置信的就業數據,只能說1月非農數據屬於打破了經濟週期的邏輯和常識。

FED在2023年12月份的FOMC議息會議上突然意外的開始討論降息問題,可謂驚天大逆轉,1月份的議息會議選擇按兵不動,但是極力排斥3月降息的可能,FED也許已經嗅出了就業市場的異常的味道,但市場也沒人會想像到這樣的數據。

FED的反應很快,數據公告後,FED理事鮑曼表示現在考慮降息還時間太早。如果抗擊高通膨的進展停滯,FED仍然願意升息。金融條件放鬆構成助燃通膨的風險。美國仍然存在通膨上行風險,FED仍然需要保持警惕。非農就業數據表明,勞動力市場再平衡已經陷入停滯。

對於此輪美國通膨的頑固,就業的火爆,市場的普遍觀點是,新冠疫情發生後,美國財政和貨幣政策均出現了史無前例的寬鬆,無上限的貨幣寬鬆使得正在就業的勞動力收入大幅上漲,而退出勞動力市場的群體,在房價上漲和資本市場持續牛市的情況下,出現了財富效應,刺激並支撐了總體需求。同時,由於經濟復甦,勞動力供給不足,企業為了防止再次出現疫情期間找不到勞動力的情況,即使勞動力已經過剩,也要儲備一些勞動力,減少裁員令勞動者就業得到保障。此外,美國金融週期仍處於上升階段,這也對經濟的需求形成了支撐。

這種解釋可能只是表面的,因為他仍然沒有解釋在如此高利率的情況下需求的強勁,筆者認為還是應該從美國經濟的產業發展深處去尋找,例如以人工智慧為主的產業革命可能正在重塑美國經濟發展的內在邏輯,這也許是一個思維的起點。美國通膨再次反復,如果FED再次啟動升息,就可能出現20世紀70年代的情景,結果會是災難性的。

美國企業在1月份的招聘活動展現出了強勁勢頭,薪資增長也表現出更加強勁的態勢,這揭示了美國勞動力市場的韌性和活力,預期未來數月內將為健康的經濟增長提供有力支撐,但同時也可能意味著FED在考慮降息時會更加謹慎。美國1月經過季節性調整後的非農就業人口新增35.3萬,創下了自2023年年初以來的最大單月增長幅度,遠超經濟學家們預期的18萬人的增長;而當月失業率則維持在3.7%的低位,並未如預期般升至3.8%。

美國1月份的工資增速較前一月顯著加快,實際增長率達0.6%,這一數字是市場預測值的兩倍,並創下自2022年3月以來的新高。這樣的薪資增長動態進一步強化了勞動力市場緊俏和通膨壓力持續存在的信號。

美國勞工統計局報告強調,就業增長的主要驅動力來自專業服務、商業服務、醫療保健行業以及零售貿易和社會援助部門。然而,在採礦、採石、石油和天然氣開採等行業中,就業狀況則呈現下滑趨勢。

值得關注的是,近期對11月和12月非農就業數據的修正顯示,這兩個月的實際就業增長情況優於初次公佈的數據。具體來說,11月份的非農新增就業崗位從起初統計的17.3萬人上調至了18.2萬人;而12月份的數據則經歷了顯著上調,從最初報告的21.6萬躍升至經修訂後的33.3萬人,這一修訂揭示出美國勞動力市場在那兩個月內表現出了更強的增長勢頭。

FED理事Michelle Bowman表示如果利率維持在當前水準,通膨有望進一步下降,但他認為對於FED官員來說,現在考慮降息為時過早。

這位FED理事表示在考慮未來政策立場的變化時,仍將保持謹慎立場。FED過早下調政策利率可能導致未來需要進一步升息才能使通膨率在較長期內回到2%。最近有關通膨放緩的報告令人鼓舞,如果物價漲幅可持續地朝著2%目標邁進,那麼逐步降低利率以防止貨幣政策過於限制性可能是適宜之舉。

他認為美國經濟還沒有到那個降息的階段,而且,一些重要的通膨上行風險依然存在,地緣政治因素令產業供應鏈吃緊,而且金融環境的持續寬鬆或將提振需求並導致勞動力市場緊俏,進而推高服務業價格。Michelle Bowman重申,如果通膨放緩的進程停滯,他仍然贊同升息。

美國銀行策略Michael Hartnett表示,現在湧入科技股的趨勢類似於上世紀1999年網路泡沫時,投資者的信念是即使貨幣政策偏緊,經濟仍將表現強勁。美國第四季度美債收益率下降推高了納斯達克指數,但過去四周收益率和納指雙雙上漲。這種情況通常在經濟衰退期才會出現,比如2009年或2000年網路泡沫時。

投資者對於FED是3月還是5月降息沒有太困擾。在通膨率再次上升或失業率回升前,市場將認為FED的決策是利好資產價格的。如果失業增加,會很大改變宏觀環境和市場格局。在降息憧憬、經濟走強以及對人工智慧的樂觀預期推動下,納斯達克100指數去年一年飆升54%。這波漲勢延續到了2024年,投資者仍然看好科技股,Meta和亞馬遜強于預期的業績可能給大盤帶來更多動能。

因為擔心通膨率仍高於FED 2%的目標,FED主席包威爾淡化了市場對3月份降息的預期。Michael Hartnett指出,75%的投資者預計美國經濟將出現軟著陸,20%的人預計不會著陸。雖然軟著陸應該會支持更多股票走高,但1月份標普500指數的漲幅中45%來自科技七巨頭的貢獻。

Michael Hartnett對科技股的觀點與摩根大通策略師本周早些時候的警告相似,後者也認為美國股市的情況越來越類似於2000年網網泡沫時期。

為了權衡經濟失速和通膨重生的風險,FED在2024年首次降息時點的選擇上可能會更為謹慎。由於目前美債實際收益率已達歷史高位,可以有效發揮限制經濟的效果,且通膨整體回落進程相對順暢,因此為了兼顧經濟,2024年進一步升息的機率相對不大,對降息的討論目前已步入台前。

FED或將謹慎選擇降息時點,一方面,2024年美國經濟韌性或將消退且存在一些可能導致衰退的風險點,這意味著FED或難長期維持高利率,過晚降息將可能出現過度緊縮風險;另一方面,當前美國庫存週期見底存在一定補庫存需求,若是FED貿然地過早降息將可能導致居民消費需求不能被有效遏制,低庫存高需求將可能導致通膨死灰復燃,這也解釋了為什麼FED一再強調要根據最新的數據逐次會議做出決策。為權衡經濟與通膨,FED首次降息出現在2024年年中的機率較大,但如果美國經濟明顯走弱或是風險點爆發導致美國經濟提前失速,也不能完全排除FED提前在第一季度開啟降息的可能性。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)