每月專欄

2015-01-07

簡炳權:把握格局,展望2015

回顧2014年,全球金融市場風起雲湧,內地A股市場短短一個月就反超領先全球股市,而原油、盧布、俄羅斯股市跌跌不休。談論2014年不是感嘆過去,而是洞悉2015年投資的新格局。然而,在2014年底,全球的投資者基本達成多項共識,似乎瞭如指掌2015年全球金融市場的動向,其中包括貨幣政策分化,原油價格低迷的影響等。這樣的共識是危是機?投資者又該如何在2015年部署資產?

加息貫穿全年主題

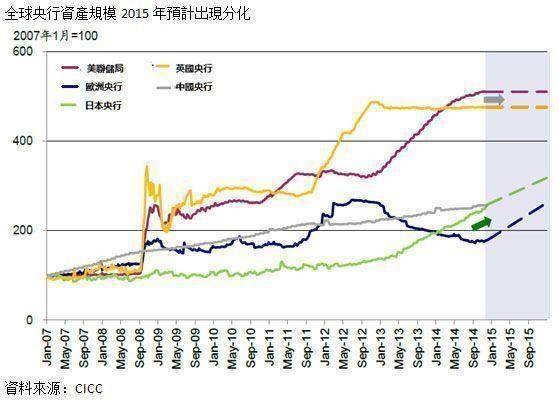

就算市場預期格局如何一致,投資者亦需再一次回顧2015年的主題。毫無疑問,美聯儲局加息將是貫穿明年的最重要議題,核心問題在於加息的時點、節奏以及對各類資產的影響。對股票而言,整體來看市場在加息前表現較好,雖然加息後短期內,特別是1-3個月內往往出現回調,但是中長期都仍有不錯的表現。美國國債方面,2014年債券收益率持續下行令不少投資者都跌破眼鏡,美國10年期國債甚至一度跌穿2%。不過,當美聯儲局貨幣政策正常化啟動之時,債券收益率應該回到上行的軌道。美元走勢也是投資者不可不忽略的一環。新年伊始,美元指數已經升穿90大關。隨著美國經濟在發達國家裡一枝獨秀,美聯儲局加息提上議程,再加上歐洲和日本繼續防水促進本幣貶值,美元指數有進一步走強的空間。

但是,超調是投資者2015年最需要注意的問題之一,特別是在大家都共識如此一致之時,任何出乎市場的預期都可能引起市場波動率大幅上升。超調,源自匯率超調,匯率對外部衝擊做出的過度調整,即匯率預期變動偏離了在價格完全彈性情況下調整到位後的購買力平價匯率,這種現象稱之為匯率過度調整。所以,超調的意思是指超預期調整。

美股盈利不弱,收入可期

美股利潤率目前已經處於歷史高位,我們認為大幅收縮的可能性不大,也不需要盈利增長放緩。因為在經濟持續復甦和企業加大投資的推動下,收入增速的提升將替代此前利潤率的擴張成為企業盈利增長的新引擎。過去靠削減成本和費用來推動盈利增長的路徑已經難以延續,收入增長才能向更健康可持續發展。另一方面,2015年美國經濟持續復甦將提振國內的需求和信心,企業有望進一步增加投資滿足需求,這也是經濟復甦傳導至企業收入的重要一環。

安倍經濟學VS德拉吉口術

雖然日經225指數目前市盈率達到17.5倍,但仍低於2001年約20倍的平均值,因此仍有擴張空間。而2015年,日本企業收入和盈利增速都有望提升,日圓貶值,減稅都有助於提振企業的盈利能力。相反,歐洲Stoxx600指數目前市盈率已經達到14.3倍,高於12.8倍的歷史平均值。除非,歐洲央行能夠超預期加大寬鬆,才能明顯提振估值水平的擴張。

安倍晉三12月成功連任首相,預示安倍政府推進結構性改革的決心和力度不容小視。實際上,2014年,推動政府養老基金(GPIF)增加對國內股市配置,制定公司治理準則,提升企業運營效率和盈利能力,進一步的財政刺激都顯示了安倍經濟學仍有動力。未來重啟核電,削減公司稅率和“女性經濟學”都對日本經濟產生正面效果。

相反,歐洲央行QE遲遲不見,只有歐洲央行行長德拉吉不斷為市場降壓。面臨嚴重的通縮威脅,歐洲央行必定會推出QE,但是無法推進和加碼寬鬆將令市場失去信心。更嚴重的是,歐元區結構性問題依舊嚴重。失業率仍處於11.5%的高位,而信貸週期仍未見復甦,都制約歐元區反彈。而政治風險同樣不可小視。2015年,希臘、英國以及西班牙將進行大選,其中希臘和英國有可能進行公投決定是否離開歐元區和歐盟。

新興市場進一步分化

在美國經濟走強,就業復甦而形成沒有升值的背景下,部分新興市場國家可能會出現資金流出。因此,一些經常賬戶和財政盈餘都處於雙赤字國家將面臨嚴重的資金外流壓力。相對而言,受惠改革紅利,中國和印度前景樂觀。特別是兩國通脹率處於下行空間,有利於兩國實行寬鬆的貨幣政策。另外,投資者亦需留意大宗商品下行對資源輸出國,例如俄羅斯、巴西的影響,而地緣政治風險也不可忽視。

總結來看,2015年的投資格局在於美元資產走強,日本寬鬆確定性高於歐元區,中印領跑新興市場。但是,2015年的投資挑戰在於如何應對市場的波動。在事件驅動型波動中,投資者謹記長期投資的投資理念,維持投資組合的穩定性。

加息貫穿全年主題

就算市場預期格局如何一致,投資者亦需再一次回顧2015年的主題。毫無疑問,美聯儲局加息將是貫穿明年的最重要議題,核心問題在於加息的時點、節奏以及對各類資產的影響。對股票而言,整體來看市場在加息前表現較好,雖然加息後短期內,特別是1-3個月內往往出現回調,但是中長期都仍有不錯的表現。美國國債方面,2014年債券收益率持續下行令不少投資者都跌破眼鏡,美國10年期國債甚至一度跌穿2%。不過,當美聯儲局貨幣政策正常化啟動之時,債券收益率應該回到上行的軌道。美元走勢也是投資者不可不忽略的一環。新年伊始,美元指數已經升穿90大關。隨著美國經濟在發達國家裡一枝獨秀,美聯儲局加息提上議程,再加上歐洲和日本繼續防水促進本幣貶值,美元指數有進一步走強的空間。

但是,超調是投資者2015年最需要注意的問題之一,特別是在大家都共識如此一致之時,任何出乎市場的預期都可能引起市場波動率大幅上升。超調,源自匯率超調,匯率對外部衝擊做出的過度調整,即匯率預期變動偏離了在價格完全彈性情況下調整到位後的購買力平價匯率,這種現象稱之為匯率過度調整。所以,超調的意思是指超預期調整。

美股盈利不弱,收入可期

美股利潤率目前已經處於歷史高位,我們認為大幅收縮的可能性不大,也不需要盈利增長放緩。因為在經濟持續復甦和企業加大投資的推動下,收入增速的提升將替代此前利潤率的擴張成為企業盈利增長的新引擎。過去靠削減成本和費用來推動盈利增長的路徑已經難以延續,收入增長才能向更健康可持續發展。另一方面,2015年美國經濟持續復甦將提振國內的需求和信心,企業有望進一步增加投資滿足需求,這也是經濟復甦傳導至企業收入的重要一環。

安倍經濟學VS德拉吉口術

雖然日經225指數目前市盈率達到17.5倍,但仍低於2001年約20倍的平均值,因此仍有擴張空間。而2015年,日本企業收入和盈利增速都有望提升,日圓貶值,減稅都有助於提振企業的盈利能力。相反,歐洲Stoxx600指數目前市盈率已經達到14.3倍,高於12.8倍的歷史平均值。除非,歐洲央行能夠超預期加大寬鬆,才能明顯提振估值水平的擴張。

安倍晉三12月成功連任首相,預示安倍政府推進結構性改革的決心和力度不容小視。實際上,2014年,推動政府養老基金(GPIF)增加對國內股市配置,制定公司治理準則,提升企業運營效率和盈利能力,進一步的財政刺激都顯示了安倍經濟學仍有動力。未來重啟核電,削減公司稅率和“女性經濟學”都對日本經濟產生正面效果。

相反,歐洲央行QE遲遲不見,只有歐洲央行行長德拉吉不斷為市場降壓。面臨嚴重的通縮威脅,歐洲央行必定會推出QE,但是無法推進和加碼寬鬆將令市場失去信心。更嚴重的是,歐元區結構性問題依舊嚴重。失業率仍處於11.5%的高位,而信貸週期仍未見復甦,都制約歐元區反彈。而政治風險同樣不可小視。2015年,希臘、英國以及西班牙將進行大選,其中希臘和英國有可能進行公投決定是否離開歐元區和歐盟。

新興市場進一步分化

在美國經濟走強,就業復甦而形成沒有升值的背景下,部分新興市場國家可能會出現資金流出。因此,一些經常賬戶和財政盈餘都處於雙赤字國家將面臨嚴重的資金外流壓力。相對而言,受惠改革紅利,中國和印度前景樂觀。特別是兩國通脹率處於下行空間,有利於兩國實行寬鬆的貨幣政策。另外,投資者亦需留意大宗商品下行對資源輸出國,例如俄羅斯、巴西的影響,而地緣政治風險也不可忽視。

總結來看,2015年的投資格局在於美元資產走強,日本寬鬆確定性高於歐元區,中印領跑新興市場。但是,2015年的投資挑戰在於如何應對市場的波動。在事件驅動型波動中,投資者謹記長期投資的投資理念,維持投資組合的穩定性。