每月專欄

2022-12-09

李全順 : 2022-12月全球經濟趨勢追蹤與預測 -【日本通膨全境擴散是危機還是轉機?】

有望在2023年4月接替黑田東彥成為日本央行行長的伊藤隆敏近期更開表示,由於2022年日本國內的生活成本持續超出市場預期,日本央行可能在2023年實現2%的通膨目標。伊藤隆敏表示,或許有可能實現日本央行的通膨目標,通貨膨脹已經擴散到廣泛的服務和商品領域。

伊藤隆敏的言論可能令有關日本央行2023年可能進行政策調整的猜測持續升溫,因投資者的焦點逐漸轉移至黑田東彥的10年任期之外。曾與伊藤在財務省共事的黑田東彥曾表示,當日本央行的通膨率接近2%的穩定水準時,將明確傳達其退出計畫。通膨最大的不確定性

之一是,日本能否有強勁的薪資增長來支撐通膨,這與黑田東彥關於今年物價上漲可持續性的言論相呼應。

截至9月份,日本的實際工資已經連續6個月下降。連續下跌表明,在大流行產生的被壓抑的需求結束後,消費者支出前景存在高度不確定性。日本的主要通膨指標已遠遠超過日本央行的目標水準。

儘管如此,伊藤隆敏的言論表明,2%通膨目標最積極的宣導者之一認為日本央行可以實現這一目標,這一條件可能為考慮改變政策打開大門。日本央行的一位新理事呼籲,如果某些經濟、價格和工資條件得到滿足,就應重新審視政策。伊藤隆敏表示,沒有必要改變2%的通膨目標水準。不過,他說,這一目標可能會改變為一個區間,比如在2%上下各偏離0.5個百分點。他補充說,這也可以成為一個中期目標。

日本央行和政府之間現有的聯合聲明確立了短期的通膨目標。當黑田東彥執掌日本央行時,這一目標剛剛確立不久,他的目標是在兩年內實現這一目標。希望明年能從成本推動型通膨轉變為需求拉動型通膨,這是非常重要的一點,這對日本來說是一個機會。

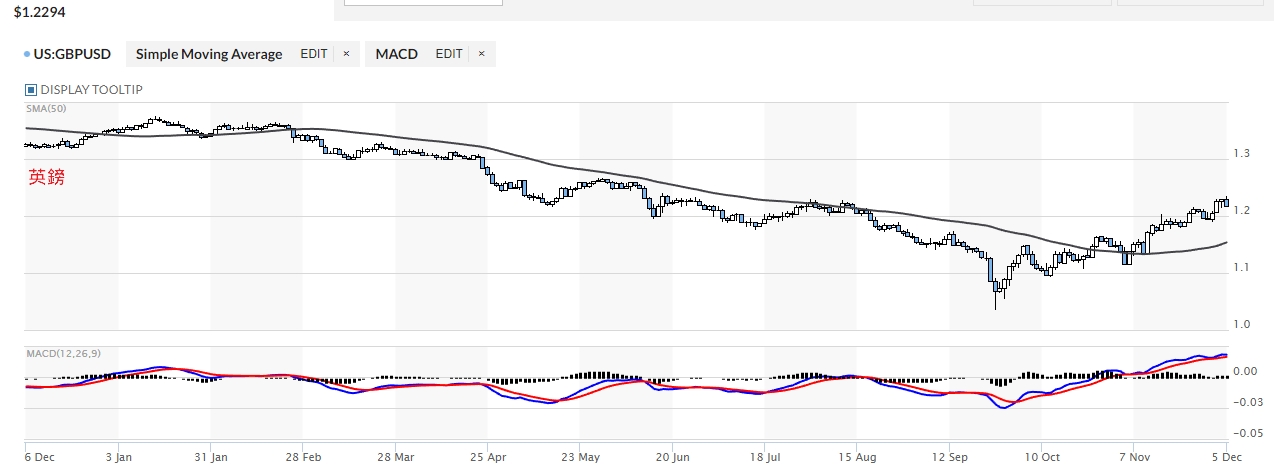

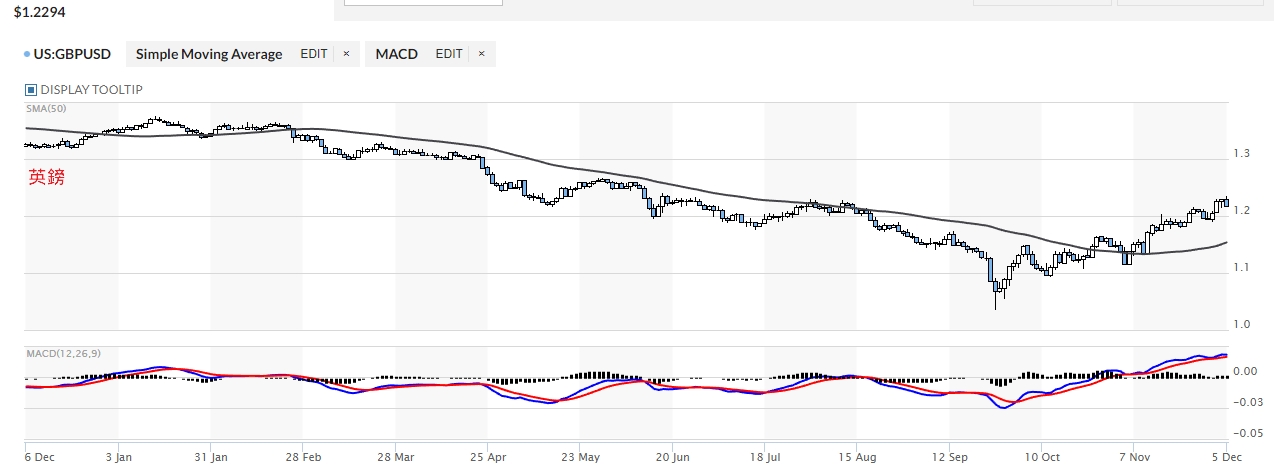

10月下旬,日元匯率跌破1美元兌150日元水準,創32年來新低,但隨後日本央行再度進場幹預。市場普遍認為日本政府再次介入匯市,實行了覆面幹預。日元匯率再次在147左右取得新的波動平衡,較之今年3月8日以前不到115的穩定水準,八個月內已經跌去了超過25%。

日元對美元匯率一度跌破150日元兌換1美元大關,創32年以來新低。日元暴跌不僅導致日本民眾生活成本增加、阻礙企業擴大投資,也讓日本政府面臨高額債務與貨幣政策的掣肘。今年以來,日元匯率持續走低,貶值幅度達30%左右,僅為2011年高點的一半左右。本輪日元貶值的直接原因是FED升息而日本央行仍堅持超寬鬆貨幣政策,導致美日利差不斷擴大。美國10年期國債收益率自2008年以來首次升破4.25%,而日本10年期國債收益率低於0.1%。

日元持續下跌,對日本經濟產生直接的負面影響。雖然汽車、醫藥、精密儀器等出口導向型企業因日元走低而增收,訪日遊客以及電商交易的增加也將帶動日本零售業銷售額增長,但對於能源資源嚴重依賴進口的日本經濟整體而言,進口價格大幅上漲將會拖累其經濟增長,尤其占其GDP六成左右的內需將遭受衝擊。日元貶值還將導致日本吸收國外優質勞動力的能力下降,這對於少子老齡化、勞動力短缺的日本無疑也是雪上加霜。

圍繞加息還是繼續保持寬鬆,日本國內意見對立越來越明顯。上月底,日本政府緊急出台71.6兆日元的救市計畫,日本央行行長黑田東彥則重申繼續堅持大規模金融寬鬆政策。退出寬鬆、跟進升息或可暫時止住日元貶值勢頭,但是日本經濟已難以承受加息帶來的巨大成本。當前,日本政府債務高企,2022財年財政收入對發行國債的依賴率超過34%。若啟動加息進程,政府財政還本付息將面臨更大壓力。日本財務省估算,若利率上升1%,2025財年日本政府債券的利息和本金支付將比預期增加3.7兆日元。這也是日本不與其他國家同步加息、貨幣政策難以轉變的主要原因。

上世紀90年代以來,日本製造業企業海外生產占比不斷提高,日元貶值增加了美元計價的生產成本。本次救市計畫雖出台了應對物價與工資上漲的財政補貼計畫,但不可能改變企業負擔增加的趨勢。不僅如此,實施救市計畫所需的大部分財政支出仍將依靠國債增發,這無疑將進一步增加日本政府的債務負擔。依靠發行債務救市將加劇高額債務對貨幣政策的掣肘,難以解決根本問題。

長期以來,日元被市場視為避險貨幣。在1997年亞洲金融危機、2008年國際金融危機、2011年東日本大地震期間,日元對美元的有效匯率走勢仍一直保持穩定升值。但今年以來日元的大幅貶值,無疑給其避險貨幣的光環籠上了一層陰影。

日本是這一波全球央行升息浪潮中的逆行者,日銀總裁黑田東彥在3月18日決定維持大規模貨幣寬鬆,並表示日元貶值有利於經濟和物價這一基本格局仍未改變。此後九個月至今,日銀真的沒有做出什麼貨幣政策的改變。在日本,本幣貶值被認為是一件好事,而通貨緊縮則是長期徘徊不去的噩夢—1990年代前半段日本的房地產和股市泡沫破滅後,經濟景氣在很長一段時間內急劇下降,而收入預期的萎縮又導致支出萎縮,1999年開始出現物價下降,日本陷入通縮和消費者、公司、從業人員之間的惡性循環。

如何解決日本國內通縮,野田東彥認為,困擾日本經濟的物價下降和日元升值的根源都是基礎貨幣數量不足,特別看重增加基礎貨幣數量和降低利率的刺激效果。其中也有部分人還強調通過發佈前瞻性指導,即明確說明政策利率保持不變的時期和改變政策的條件,來管理市場參與者的預期,從而加強貨幣政策的效果。

俄烏戰爭爆發以後,日本的通膨率相較於歐美明顯要低,但也來到了3%。雖然不及歐美,8月的數字仍然創下近八年來最快的年度增長速度,且核心通膨率已經連續5個月超過日銀2%的目標。儘管達成了通膨2%的目標,黑田東彥仍將持續貨幣寬鬆政策,因為與日銀所謀求的需求拉動型通膨不同。今春以來的價格高漲是成本推動型通膨,FED升息推動的日元貶值加強了這一趨勢。而日本國內因社會高齡化而對放鬆防疫措施較為謹慎,新冠疫情復甦緩慢,需求側仍沒有顯著改觀。扣除生鮮食品和能源外的消費者物價指數和除食品和能源外的消費者物價指數,並未突破2%。

根據日銀的預測,儘管2022年度的通膨率超過2%,但在2023和2024年將下降到1%多。因此,與其說經濟景氣有所好轉,不如說經濟仍不景氣,尤其是考慮到薪資增長預期未跟上,這時收緊銀根反而會加重借貸成本,企業融資更為困難,營收減少,工資增長和私人家庭擴大消費預期亦難以實現。

因此,與其說日銀不願退出量化寬鬆,不如說是不能退出,陷入了即使日元大幅貶值、資源價格推高物價也不能退出量化寬鬆的兩難局面:繼續量化寬鬆,則日元匯率在貨幣政策分化的格局下繼續暴跌,物價繼續上漲;收緊銀根,則日本經濟可能進一步衰退。儘管不會改變貨幣寬鬆政策,但日銀和財務省想要的是需求回暖帶動的溫和通膨,因此也不希望日元匯率急劇下跌、擾亂日本國內經濟復甦步伐。

11月2日,FED宣佈升息75個基點的同時表示未來會考慮金融政策奏效的時間差,暗示可能會降低未來升息速度,美元對日元一度走軟;而隨後FED理事主席包威爾利率水準不確定等發言阻止了金融市場提前將降低升息速度乃至未來暫停升息甚至降息的可能性納入考量,美元對日元再度走強。基於同樣的原因,也有觀點認為,若歐美連續升息下經濟衰退而再度轉向寬鬆貨幣政策,日銀沒有降息的空間,日元可能再次出於避險原因而升值。

而對於近期成本推高型通膨下的物價上漲,被視為安倍政權大腦之一的前內閣官房參與本田悅朗表示,物價對策和價格對策不一樣,天然氣和小麥等大宗商品的國際價格在俄烏衝突情況未改變情況下自然也不會發生變化,對此只能通過財政進行救濟,即減稅或補貼。他同時為量化寬鬆政策辯護,認為安倍經濟學旨在創造能夠上調利率的環境,而量化寬鬆只是為達成這一目的的手段,在未來經濟必須要正常化,而目前的日元貶值對於企業來說無疑是一陣東風,但僅憑金融政策勢能不足,需要財政政策加強效果。

首相岸田早在2018年就曾表示,日銀寬鬆貨幣政策不可能永遠持續。在2021年9月自民黨總裁選舉中,是否繼承安倍經濟學成為黨內和媒體給候選人經濟政策定位最常用的一個參照系。作為當時最有希望的候選人之一,岸田讚揚安倍經濟學在促進經濟增長方面的效果,支持寬鬆貨幣政策和2%的物價上漲目標,但並不認同企業利潤增長最終會使普通家庭受益的觀點,認為安倍經濟學所承諾的涓滴效應並未顯現。與之相對地,在岸田名為新資本主義的政綱中,經濟增長連同財富分配被放在了優先位。

首相岸田在10月3日的臨時國會施政演講中再次強調結構性工資增長作為優先事項,並提出了明年6月前公佈提高勞動力市場流動性指導方針的時間計畫。在此之前,繼續量化寬鬆和財政紓困仍可以被視為在為經濟增長和結構改革爭取時間。今年7月參院選舉後直到2025年夏季參院選舉之前,日本沒有大型國政選舉,岸田將有『黃金三年』的施政時間。岸田如何對沖海對面來自FED的滔滔巨浪,平穩退出安倍經濟學遺產,並在這一系列挑戰面前平衡政治派系與民生需求,從而為必須的經濟結構改革爭取時間和社會基礎—擺在岸田文雄面前的任務,仍異常艱巨。

伊藤隆敏的言論可能令有關日本央行2023年可能進行政策調整的猜測持續升溫,因投資者的焦點逐漸轉移至黑田東彥的10年任期之外。曾與伊藤在財務省共事的黑田東彥曾表示,當日本央行的通膨率接近2%的穩定水準時,將明確傳達其退出計畫。通膨最大的不確定性

之一是,日本能否有強勁的薪資增長來支撐通膨,這與黑田東彥關於今年物價上漲可持續性的言論相呼應。

截至9月份,日本的實際工資已經連續6個月下降。連續下跌表明,在大流行產生的被壓抑的需求結束後,消費者支出前景存在高度不確定性。日本的主要通膨指標已遠遠超過日本央行的目標水準。

儘管如此,伊藤隆敏的言論表明,2%通膨目標最積極的宣導者之一認為日本央行可以實現這一目標,這一條件可能為考慮改變政策打開大門。日本央行的一位新理事呼籲,如果某些經濟、價格和工資條件得到滿足,就應重新審視政策。伊藤隆敏表示,沒有必要改變2%的通膨目標水準。不過,他說,這一目標可能會改變為一個區間,比如在2%上下各偏離0.5個百分點。他補充說,這也可以成為一個中期目標。

日本央行和政府之間現有的聯合聲明確立了短期的通膨目標。當黑田東彥執掌日本央行時,這一目標剛剛確立不久,他的目標是在兩年內實現這一目標。希望明年能從成本推動型通膨轉變為需求拉動型通膨,這是非常重要的一點,這對日本來說是一個機會。

10月下旬,日元匯率跌破1美元兌150日元水準,創32年來新低,但隨後日本央行再度進場幹預。市場普遍認為日本政府再次介入匯市,實行了覆面幹預。日元匯率再次在147左右取得新的波動平衡,較之今年3月8日以前不到115的穩定水準,八個月內已經跌去了超過25%。

日元對美元匯率一度跌破150日元兌換1美元大關,創32年以來新低。日元暴跌不僅導致日本民眾生活成本增加、阻礙企業擴大投資,也讓日本政府面臨高額債務與貨幣政策的掣肘。今年以來,日元匯率持續走低,貶值幅度達30%左右,僅為2011年高點的一半左右。本輪日元貶值的直接原因是FED升息而日本央行仍堅持超寬鬆貨幣政策,導致美日利差不斷擴大。美國10年期國債收益率自2008年以來首次升破4.25%,而日本10年期國債收益率低於0.1%。

日元持續下跌,對日本經濟產生直接的負面影響。雖然汽車、醫藥、精密儀器等出口導向型企業因日元走低而增收,訪日遊客以及電商交易的增加也將帶動日本零售業銷售額增長,但對於能源資源嚴重依賴進口的日本經濟整體而言,進口價格大幅上漲將會拖累其經濟增長,尤其占其GDP六成左右的內需將遭受衝擊。日元貶值還將導致日本吸收國外優質勞動力的能力下降,這對於少子老齡化、勞動力短缺的日本無疑也是雪上加霜。

圍繞加息還是繼續保持寬鬆,日本國內意見對立越來越明顯。上月底,日本政府緊急出台71.6兆日元的救市計畫,日本央行行長黑田東彥則重申繼續堅持大規模金融寬鬆政策。退出寬鬆、跟進升息或可暫時止住日元貶值勢頭,但是日本經濟已難以承受加息帶來的巨大成本。當前,日本政府債務高企,2022財年財政收入對發行國債的依賴率超過34%。若啟動加息進程,政府財政還本付息將面臨更大壓力。日本財務省估算,若利率上升1%,2025財年日本政府債券的利息和本金支付將比預期增加3.7兆日元。這也是日本不與其他國家同步加息、貨幣政策難以轉變的主要原因。

上世紀90年代以來,日本製造業企業海外生產占比不斷提高,日元貶值增加了美元計價的生產成本。本次救市計畫雖出台了應對物價與工資上漲的財政補貼計畫,但不可能改變企業負擔增加的趨勢。不僅如此,實施救市計畫所需的大部分財政支出仍將依靠國債增發,這無疑將進一步增加日本政府的債務負擔。依靠發行債務救市將加劇高額債務對貨幣政策的掣肘,難以解決根本問題。

長期以來,日元被市場視為避險貨幣。在1997年亞洲金融危機、2008年國際金融危機、2011年東日本大地震期間,日元對美元的有效匯率走勢仍一直保持穩定升值。但今年以來日元的大幅貶值,無疑給其避險貨幣的光環籠上了一層陰影。

日本是這一波全球央行升息浪潮中的逆行者,日銀總裁黑田東彥在3月18日決定維持大規模貨幣寬鬆,並表示日元貶值有利於經濟和物價這一基本格局仍未改變。此後九個月至今,日銀真的沒有做出什麼貨幣政策的改變。在日本,本幣貶值被認為是一件好事,而通貨緊縮則是長期徘徊不去的噩夢—1990年代前半段日本的房地產和股市泡沫破滅後,經濟景氣在很長一段時間內急劇下降,而收入預期的萎縮又導致支出萎縮,1999年開始出現物價下降,日本陷入通縮和消費者、公司、從業人員之間的惡性循環。

如何解決日本國內通縮,野田東彥認為,困擾日本經濟的物價下降和日元升值的根源都是基礎貨幣數量不足,特別看重增加基礎貨幣數量和降低利率的刺激效果。其中也有部分人還強調通過發佈前瞻性指導,即明確說明政策利率保持不變的時期和改變政策的條件,來管理市場參與者的預期,從而加強貨幣政策的效果。

俄烏戰爭爆發以後,日本的通膨率相較於歐美明顯要低,但也來到了3%。雖然不及歐美,8月的數字仍然創下近八年來最快的年度增長速度,且核心通膨率已經連續5個月超過日銀2%的目標。儘管達成了通膨2%的目標,黑田東彥仍將持續貨幣寬鬆政策,因為與日銀所謀求的需求拉動型通膨不同。今春以來的價格高漲是成本推動型通膨,FED升息推動的日元貶值加強了這一趨勢。而日本國內因社會高齡化而對放鬆防疫措施較為謹慎,新冠疫情復甦緩慢,需求側仍沒有顯著改觀。扣除生鮮食品和能源外的消費者物價指數和除食品和能源外的消費者物價指數,並未突破2%。

根據日銀的預測,儘管2022年度的通膨率超過2%,但在2023和2024年將下降到1%多。因此,與其說經濟景氣有所好轉,不如說經濟仍不景氣,尤其是考慮到薪資增長預期未跟上,這時收緊銀根反而會加重借貸成本,企業融資更為困難,營收減少,工資增長和私人家庭擴大消費預期亦難以實現。

因此,與其說日銀不願退出量化寬鬆,不如說是不能退出,陷入了即使日元大幅貶值、資源價格推高物價也不能退出量化寬鬆的兩難局面:繼續量化寬鬆,則日元匯率在貨幣政策分化的格局下繼續暴跌,物價繼續上漲;收緊銀根,則日本經濟可能進一步衰退。儘管不會改變貨幣寬鬆政策,但日銀和財務省想要的是需求回暖帶動的溫和通膨,因此也不希望日元匯率急劇下跌、擾亂日本國內經濟復甦步伐。

11月2日,FED宣佈升息75個基點的同時表示未來會考慮金融政策奏效的時間差,暗示可能會降低未來升息速度,美元對日元一度走軟;而隨後FED理事主席包威爾利率水準不確定等發言阻止了金融市場提前將降低升息速度乃至未來暫停升息甚至降息的可能性納入考量,美元對日元再度走強。基於同樣的原因,也有觀點認為,若歐美連續升息下經濟衰退而再度轉向寬鬆貨幣政策,日銀沒有降息的空間,日元可能再次出於避險原因而升值。

而對於近期成本推高型通膨下的物價上漲,被視為安倍政權大腦之一的前內閣官房參與本田悅朗表示,物價對策和價格對策不一樣,天然氣和小麥等大宗商品的國際價格在俄烏衝突情況未改變情況下自然也不會發生變化,對此只能通過財政進行救濟,即減稅或補貼。他同時為量化寬鬆政策辯護,認為安倍經濟學旨在創造能夠上調利率的環境,而量化寬鬆只是為達成這一目的的手段,在未來經濟必須要正常化,而目前的日元貶值對於企業來說無疑是一陣東風,但僅憑金融政策勢能不足,需要財政政策加強效果。

首相岸田早在2018年就曾表示,日銀寬鬆貨幣政策不可能永遠持續。在2021年9月自民黨總裁選舉中,是否繼承安倍經濟學成為黨內和媒體給候選人經濟政策定位最常用的一個參照系。作為當時最有希望的候選人之一,岸田讚揚安倍經濟學在促進經濟增長方面的效果,支持寬鬆貨幣政策和2%的物價上漲目標,但並不認同企業利潤增長最終會使普通家庭受益的觀點,認為安倍經濟學所承諾的涓滴效應並未顯現。與之相對地,在岸田名為新資本主義的政綱中,經濟增長連同財富分配被放在了優先位。

首相岸田在10月3日的臨時國會施政演講中再次強調結構性工資增長作為優先事項,並提出了明年6月前公佈提高勞動力市場流動性指導方針的時間計畫。在此之前,繼續量化寬鬆和財政紓困仍可以被視為在為經濟增長和結構改革爭取時間。今年7月參院選舉後直到2025年夏季參院選舉之前,日本沒有大型國政選舉,岸田將有『黃金三年』的施政時間。岸田如何對沖海對面來自FED的滔滔巨浪,平穩退出安倍經濟學遺產,並在這一系列挑戰面前平衡政治派系與民生需求,從而為必須的經濟結構改革爭取時間和社會基礎—擺在岸田文雄面前的任務,仍異常艱巨。