每月專欄

2015-03-31

簡炳權:美元繼續走強的投資啟示

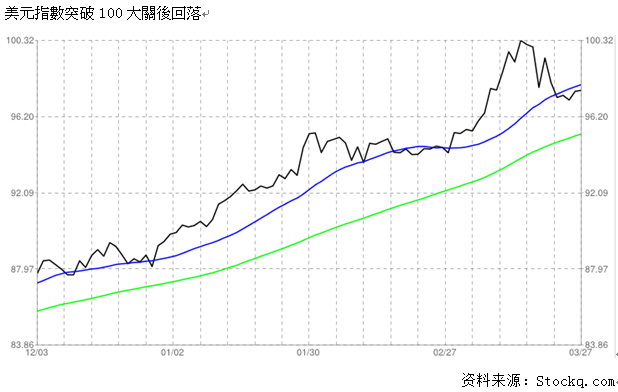

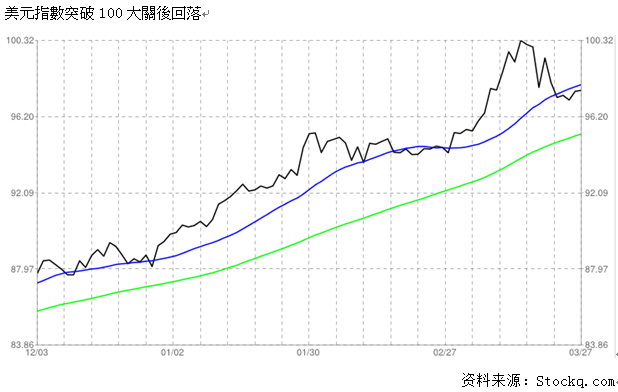

受到歐洲央行開始實施資產購買計畫的影響,再加上美國失業率下降至5.5%的接近充分就業水平,美元指數3月初一路上揚,一度觸及100大關。然而,在美聯儲局3月份加息會議中,耶倫意外保持鴿派態度,令美元強勢回落。但是,美元強勢是全球貨幣政策分化的最重要的影響。儘管短期美元回落,美元強勢不會終止。

美元保持強勢的原因

美元保持強勢的原因

美聯儲局刪除前瞻指引中“耐心”的措辭,令加息前景似乎更趨明朗,美元回檔僅屬短期影響。所以,美聯儲局短期加息時點的延後與加息幅度預期的減少並不改變貨幣政策對美元中期利多的影響。美聯儲局在2015年3月份的聲明強調了經濟放緩的風險,並下調了經濟增長與利率預期,這使得美元指數在100大關的位置回落。這種結果更多是對之前加息預期的修正。美國經濟復蘇領先和貨幣政策與其它主要經濟體出現明顯分化,都是美元繼續強勢的重要支撐因素。

美國經濟復蘇領先於歐日等發達經濟體,美國經濟復蘇領先在2011年第三季度開始體現,自2014年下半年以來表現得更為明顯。2011年至2014年,美國經濟增速分別為1.6%,2.3%,2.2%和2.4%。而同期歐洲受到債務困境困擾,一度於2013年第一季度出現經濟萎縮。日本經濟更是在金融危機後三次出現經濟衰退。經濟的相對優勢增強美元的吸引力。

.png)

影響美元的其它因素

世界特別是歐洲政局的不確定性構成美元的利多因素。美元在全球貨幣體系中處於主導地位,令美元具備天然的避險屬性。2015年年初,希臘政局更替一度考慮退出歐元區令市場出現波動,未來新政府未必延續原政府的政策,增加追逐避險美元資產的需求。2015年,5月英國將舉行大選,而10月份葡萄牙將會舉行議會選舉,12月法國和西班牙將迎來地方選舉和大選。

市場投機美元走強的力量亦不可忽視。CFTC持倉資料顯示,美元投機多頭存在進一步上升的空間。當前美元指數期貨非商業淨持倉在60%的位置,與歷史頂部70%有一段距離,意味市場仍有做多美元指數的空間。另外,歐元兌美元、英鎊對美元的倉位走勢顯示歐元和英鎊仍有對美元走軟的空間。

從歷史角度來看,美國政府和央行並不喜歡對匯率進行干預。儘管美元升值將令美國本土公司有營收損失,傷害經濟增長。但是,只有在經濟顯著惡化的情況下,美國政府才會擔心美元升值。目前美元走強並沒有使美國企業損失競爭力,亦未造成貿易出現大幅赤字。加上部分新興市場貨幣,如人民幣、印度盧比對美國貿易加權指數影響逐步加重。這些貨幣兌美元並未出現大幅貶值,因此美元指數升值對美國進出口的負面影響亦相對較小。

美元強勢下的攻略

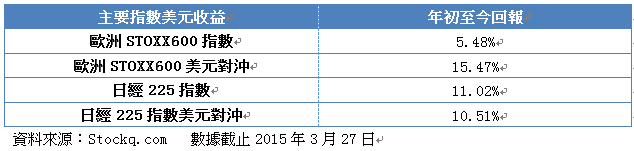

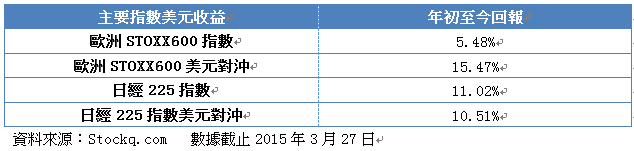

投資者的回報可以分為資產回報和外匯兌換損益。對於以美元為本幣的投資者而言,趁美元回檔加碼投資對沖美元貨幣的資產,可以減少匯兌損益帶來的波動。即便投資者並非使用美元計價,亦可通過對沖資產押注美元上升。通過持有經過美元對沖的歐元區以及日本股票資產,不但可以把握兩個地區的增長潛力,亦可把握美元升值的機遇。如果上述兩個地區經濟在2015年的貨幣政策刺激下出現復蘇,股票資產的收益將會上升。儘管美元升值幅度放緩,但是股票收益將大大提高投資者的回報。就算兩個地區2015年的經濟仍處於弱勢,資金流入美元避險,美元強勢亦會減少投資者的損失。加上歐元區和日本目前經濟處於低位,經濟增長低於預期的可能性不大。這種投資策略可以獲取兩方面的收益來源。

美元走軟是暫時的,經常帳戶失衡的國家將面臨嚴重的下行壓力。加上自2014年年中至今,能源價格大幅下跌,令能源出口國的經濟出現嚴重的問題。因此,我們認為商品出口國、例如俄羅斯、巴西、南非、馬來西亞的貨幣將出現較大的貶值壓力。另一方面,由於大宗商品使用美元計價,存在負相關關係。美元上升將不利於大宗商品的價格在全球疲弱需求下反彈。

總括來講,美元強勢很有可能在2015年延續落去,這一波回檔為投資者帶來一個不錯的入市良機。投資者可以從對沖資產、新興市場貨幣和大宗商品走軟來把握美元走強的投資機會。

美聯儲局刪除前瞻指引中“耐心”的措辭,令加息前景似乎更趨明朗,美元回檔僅屬短期影響。所以,美聯儲局短期加息時點的延後與加息幅度預期的減少並不改變貨幣政策對美元中期利多的影響。美聯儲局在2015年3月份的聲明強調了經濟放緩的風險,並下調了經濟增長與利率預期,這使得美元指數在100大關的位置回落。這種結果更多是對之前加息預期的修正。美國經濟復蘇領先和貨幣政策與其它主要經濟體出現明顯分化,都是美元繼續強勢的重要支撐因素。

美國經濟復蘇領先於歐日等發達經濟體,美國經濟復蘇領先在2011年第三季度開始體現,自2014年下半年以來表現得更為明顯。2011年至2014年,美國經濟增速分別為1.6%,2.3%,2.2%和2.4%。而同期歐洲受到債務困境困擾,一度於2013年第一季度出現經濟萎縮。日本經濟更是在金融危機後三次出現經濟衰退。經濟的相對優勢增強美元的吸引力。

.png)

美聯儲局的加息預期以及加息週期的初期對美元指數的利多支持最為明顯。目前來看,美國的貨幣政策週期和周邊國家存在顯著的不同步。自2014年美國開始逐步縮減QE規模後,至2014年10月徹底結束量化寬鬆,並且有望在2015年實現加息。反觀歐洲和日本,歐元區於2014年6月和9月兩次下調利率至負值,並於2015年3月正式實行QE。日本央行亦於2014年10月擴大了量化寬鬆QE的規模。此外,英國央行的首次加息預期亦一再推後。

影響美元的其它因素

世界特別是歐洲政局的不確定性構成美元的利多因素。美元在全球貨幣體系中處於主導地位,令美元具備天然的避險屬性。2015年年初,希臘政局更替一度考慮退出歐元區令市場出現波動,未來新政府未必延續原政府的政策,增加追逐避險美元資產的需求。2015年,5月英國將舉行大選,而10月份葡萄牙將會舉行議會選舉,12月法國和西班牙將迎來地方選舉和大選。

市場投機美元走強的力量亦不可忽視。CFTC持倉資料顯示,美元投機多頭存在進一步上升的空間。當前美元指數期貨非商業淨持倉在60%的位置,與歷史頂部70%有一段距離,意味市場仍有做多美元指數的空間。另外,歐元兌美元、英鎊對美元的倉位走勢顯示歐元和英鎊仍有對美元走軟的空間。

從歷史角度來看,美國政府和央行並不喜歡對匯率進行干預。儘管美元升值將令美國本土公司有營收損失,傷害經濟增長。但是,只有在經濟顯著惡化的情況下,美國政府才會擔心美元升值。目前美元走強並沒有使美國企業損失競爭力,亦未造成貿易出現大幅赤字。加上部分新興市場貨幣,如人民幣、印度盧比對美國貿易加權指數影響逐步加重。這些貨幣兌美元並未出現大幅貶值,因此美元指數升值對美國進出口的負面影響亦相對較小。

美元強勢下的攻略

投資者的回報可以分為資產回報和外匯兌換損益。對於以美元為本幣的投資者而言,趁美元回檔加碼投資對沖美元貨幣的資產,可以減少匯兌損益帶來的波動。即便投資者並非使用美元計價,亦可通過對沖資產押注美元上升。通過持有經過美元對沖的歐元區以及日本股票資產,不但可以把握兩個地區的增長潛力,亦可把握美元升值的機遇。如果上述兩個地區經濟在2015年的貨幣政策刺激下出現復蘇,股票資產的收益將會上升。儘管美元升值幅度放緩,但是股票收益將大大提高投資者的回報。就算兩個地區2015年的經濟仍處於弱勢,資金流入美元避險,美元強勢亦會減少投資者的損失。加上歐元區和日本目前經濟處於低位,經濟增長低於預期的可能性不大。這種投資策略可以獲取兩方面的收益來源。

美元走軟是暫時的,經常帳戶失衡的國家將面臨嚴重的下行壓力。加上自2014年年中至今,能源價格大幅下跌,令能源出口國的經濟出現嚴重的問題。因此,我們認為商品出口國、例如俄羅斯、巴西、南非、馬來西亞的貨幣將出現較大的貶值壓力。另一方面,由於大宗商品使用美元計價,存在負相關關係。美元上升將不利於大宗商品的價格在全球疲弱需求下反彈。

總括來講,美元強勢很有可能在2015年延續落去,這一波回檔為投資者帶來一個不錯的入市良機。投資者可以從對沖資產、新興市場貨幣和大宗商品走軟來把握美元走強的投資機會。